Para la generación de Comprobantes Fiscales Digitales por Internet, o CFDI, hay ciertas recomendaciones que da el Servicio de Administración Tributaria (SAT) y que se deben tener en cuenta.

Principalmente, porque se trata de prácticas bastante extendidas al generar facturas y el SAT aclara algunos puntos para que los contribuyentes no caigan en ellas.

Te podría interesar:

𑇐 ¿Qué es un CFDI? Todo lo que necesitas saber sobre el CFDI y cómo funciona

𑇐 Verificación del CFDI, ¿qué procedimiento debes seguir?

Sobre la generación de comprobantes

Para los contribuyentes es obligatorio emitir CFDI de acuerdo con el artículo 29 del Código Fiscal de la Federación (CFF) y con el artículo 39 del Reglamento del mismo código:

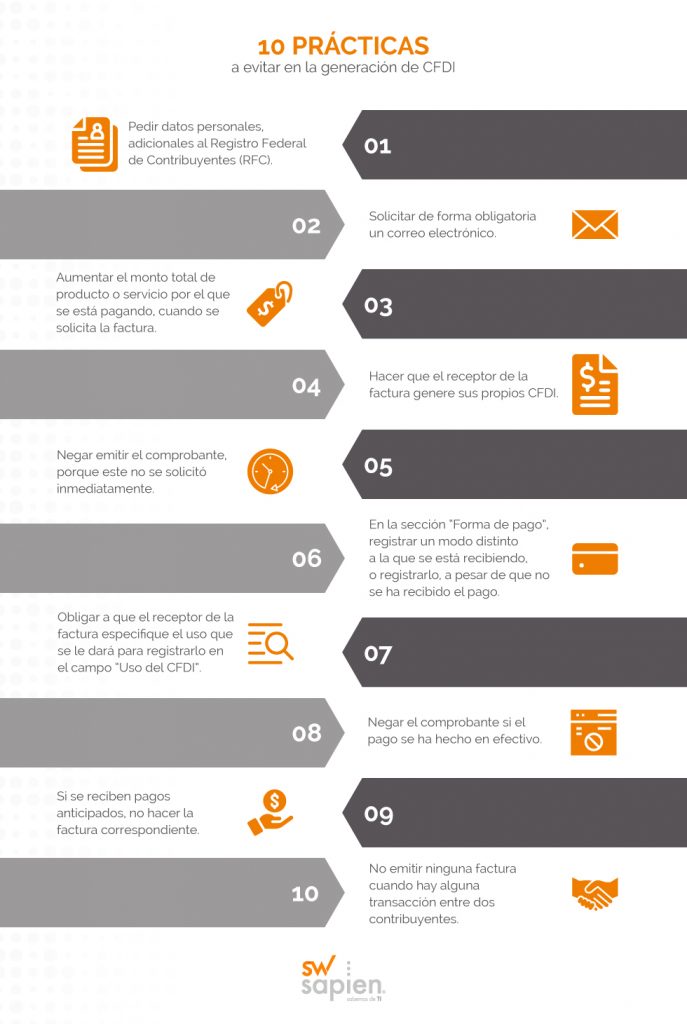

1. Para la generación de la factura únicamente se requiere el RFC del receptor, incluso puede proporcionarlo solo de forma verbal. Además, si el sistema de facturación solicita otro tipo de datos personales, es necesario actualizarlo para evitar esto.

2. Normalmente, se pide un correo electrónico para hacer llegar el comprobante digital, en formato .xml, por ese medio, sin embargo, la persona que recibirá el CFDI no está obligada a proporcionarlo. Los contribuyentes pueden revisar el estado de sus facturas directamente en la página web del SAT con su contraseña y RFC.

3. El precio de los bienes o servicios ya debe incluir el IVA, independientemente de que se solicite la factura o no, por lo que no debe incrementarse el total, al generar el CFDI.

4. Muchas tiendas de autoservicio, gasolineras o restaurantes indican a sus clientes que pueden generar la factura en alguna página web. En muchos casos se debe al alto volumen de transacciones y los contribuyentes prefieren hacerlo, para evitar esperar en el lugar. Sin embargo, esto no es obligatorio y si el receptor solicita la factura, se debe generar y entregar en el momento de la transacción.

5. El SAT aclara que las facturas se pueden emitir en cualquier momento, dentro del mismo año en que se realizó la operación. Sin embargo, muchas empresas o negocios niegan la generación del CFDI, bajo el argumento de que no se solicitó en el momento de la transacción.

6. La forma de pago debe registrarse cuando se haga de forma efectiva. Además, puede ser en efectivo, transferencia electrónica o pago con tarjeta, pero debe quedar asentada cómo se recibió el pago.

7. En el CFDI también debe quedar asentado el uso que se le dará, sin embargo, si el receptor no lo aclara, deberá usarse la clave “Por definir”.

8. Sin importar la forma de pago, la factura no puede negársele a ningún contribuyente, aunque el pago sea en efectivo.

9. Cuando se reciban pagos anticipados, estos deben facturarse, posteriormente se puede emitir una factura como complemento de pago, pero no se puede negar la generación del comprobante digital si se trata de un anticipo.

10. Por ley, es obligatorio para los contribuyentes la generación del comprobante fiscal, por cualquier transacción entre dos partes, por lo que no hay ningún motivo por el que no se deba emitir una CFDI.

Por último, revisa constantemente que tu empresa no incurra en alguna de estas prácticas, ya que esto podría ocasionar multas o infracciones por parte de la autoridad tributaria.

Fuente: